相続対策、認知症対策のご相談を受けていると、従来の遺言や後見制度では、お客様が希望する将来像をどうしても描けないことがあります。その場合に、「民事信託」を活用することでお客様のご要望に沿えることがあります。「遺言」や「後見制度」と比べてより柔軟な対策ができるため、今後は民事信託を活用する選択肢は確実に増えることでしょう。

徐々に認知度が上がってきた民事信託ですが、まだまだ一般の方が活用できる場面は多くないように感じます。さまざまな要因はありますが、一般の方々にとって仕組みを理解することが難しいことや、われわれ専門家の間でも理解している人が少ないことが挙げられます。

そこで、今回は、民事信託の登場人物についてお伝えしたいと思います。

民事信託とは?

民事信託とは、ご自分の財産(不動産や預貯金など)をある目的(たとえば「自分の老後・介護資金の管理、駐車場・賃貸アパートの管理や処分など)のために、信頼できる方に預け、その管理や処分をまかせる仕組みです。

この仕組みを利用することで、ご自分が認知症になってしまった後やお亡くなりになった後でも、ご自分の財産をご自分の望みどおり子供や孫のために活用したり、後世に引き継いでいってもらうことができます。

民事信託については、通常は信託契約書という契約書を作成しますが、遺言によって信託することもできます。

民事信託のメリット

認知症や相続に備える方法としては「遺言」や「成年後見制度」がありますが、これらの制度にはいくつかのデメリットがあり、これらの制度だけでは実現できないこともあります。

たとえば、成年後見制度は基本的にその方の財産を守るための制度であるため、子供や孫のために使ったり、遊休土地にアパートなどの賃貸物件を建てるなどの積極的な活用が裁判所の判断で認められない場合があります。

また、遺言では一代先までしか財産の相続方法を指定できません。

たとえばお子さんのいないご夫婦で、ご主人の先祖伝来の土地や賃貸アパートについて、ご主人が亡くなったら奥様の生活の維持のために奥様に遺したいが、奥様が亡くなった後はご主人の兄弟や甥姪に引き継いでもらいたいという場合もあるでしょう。

このような場合でも、ご主人が遺言書で決めることができるのは、奥様に遺すというところまでで、奥様の亡くなった後のことはご主人の遺言書では決めることができません。

こういった従来の制度のデメリットを補うために新しい方法として登場したのが民事信託です。

民事信託では信託契約の内容次第で不動産などの財産の活用について、より柔軟な設計にしたり、「後継ぎ遺贈型の受益者連続信託」を設定することで遺言だけでは実現できない数世代にわたる財産の引継ぎが実現できたりします。

商事信託と家族信託と、民事信託との違いは?

信託のうち、財産を預かる方がご家族や一般の方の場合を「民事信託」といい、信託銀行や信託会社の場合を「商事信託」といいます。

ご自分の財産を弁護士や司法書士、税理士などの専門家に預けたいという方もいらっしゃるかもしれませんが、法律で信託を業務(不特定多数の方から報酬を得て行うこと)としてできるのは、信託会社や信託銀行に限られています。

そこで、「民事信託」について、その契約書作成や預かる人のサポートを専門家から受ける形が普及してきています。

なお、「家族信託」という言葉をお聞きになることも多いと思いますが、「家族信託」とは「民事信託」の中でも親族に財産を預ける仕組みの事を指します。つまり「民事信託」の一部として「家族信託」があります。

民事信託の登場人物

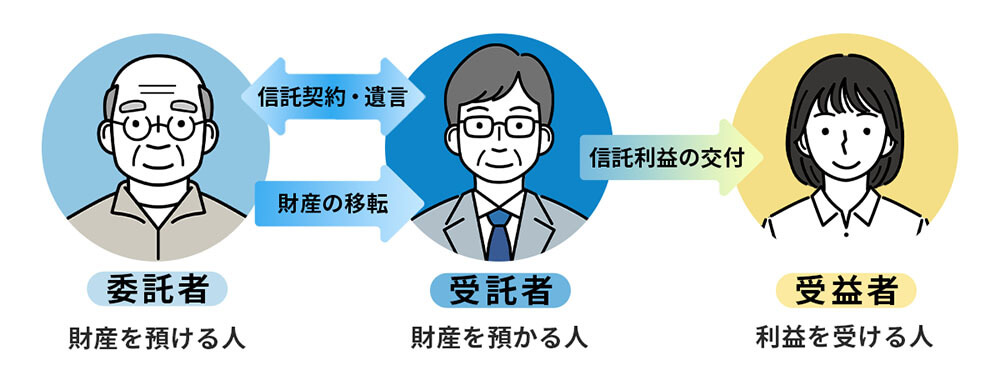

次に民事信託の登場人物を見てみましょう。

民事信託には、「財産を預ける人」「財産を預かる人」「財産や利益を受け取る人」が必要になります。

この人たちをそれぞれ、「委託者」「受託者」「受益者」といいます。

3人必要なわけではありません。「委託者」と「受益者」が同一人でも構いません。

あくまでも「役割・立場が3つある」とご理解ください。

それぞれの役割は次の通りです。

委託者とは

委託者は、財産を持っている人で、財産の管理、運用、処分をお願いする人です。

預ける財産(信託財産といいます)は自宅、アパート、駐車場などの不動産や金銭が一般的ですが、株式等の有価証券など、財産的価値のあるものであれば信託できます。

受託者とは

受託者は、委託者から信託財産を預かり、信託の目的に従って管理、運用、処分をする人です。

たとえば、預かった財産が賃貸アパートの場合、入居者の募集や新しい入居者との賃貸契約、家賃の回収、建物の修繕、老朽化した建物の解体、売却、固定資産税の支払いなどを、信託契約で決めた範囲で行うことができます。

受益者とは

受益者は、受託者が管理する信託財産から生ずる利益を受け、受益権を有する者です。

「委託者」が「受益者」になることも可能で、これを「自益信託」といいます。

委託者のアパートを受託者に預け、家賃などを受託者に回収してもらって、委託者兼受益者に渡すような場合は登場人物が2人になります。

もちろん、委託者以外の人が受益者になることもできます。これを「他益信託」といいます。また受益者は複数人でも構いません。委託者である祖父が息子さんを受託者として、受益者である3人のお孫さんのために、将来の教育資金を預けるようなケースです。

さらに、当初の受益者の死亡により、次の世代が受益権を継承する「後継ぎ遺贈型の受益者連続信託」を設定することもできます。当初の受益者を委託者自身としつつ、委託者兼受益者が亡くなったらその方の奥様が受益者になるケースです。

さて、信託の登場人物についてお伝えしましたが、実は信託には他にも登場人物がいます。

「受益者代理人」「信託監督人」「指図権者」「帰属権利者」「残余財産受益者」などなど。ただし、こちらについてはかなり専門的な内容になりますので、今回の記事では説明を省略します。

まとめ

民事信託は、成年後見制度や遺言だけでは実現できないことを実現させる柔軟性がありますが、それだけに登場人物も複雑です。また実現したいことを実現するためには、どのような内容にするかがポイントになります。

そのため、専門家に相談したうえで手続きを進めることがおすすめです。

遺言か信託か方法はさておき、大切なことは、ご家族のためにどのように財産を活用し遺していきたいかという想いです。

私どもはお客様の想いを実現するために、お客様のご希望に寄り添い、最適な方法をご提案します。ぜひお気軽にご相談ください。