平成27年から相続税の基礎控除額が引き下げられ、「相続税」が気になる方は多いのではないでしょうか。

実際に相続税が課税されるのは、亡くなる方全体の1割に満たないようですが、どのようなケースで課税されるのでしょうか。また、相続税が課税される場合は、どのように計算するのでしょうか。

この記事では、相続税の対象となる財産や、ちょっと複雑な相続税の算出方法について解説します。

目次

相続税とは

相続税とは、亡くなった親などから、お金や土地などの財産を受け継いだ(相続した)場合に、その受け取った財産に対してかかる税金のことです。

相続した財産の一部を国に納め、広く社会のために使うことになるので、相続税には、資産を再分配する機能があります。また、相続した財産が大きいほど相続税額は大きくなるので、生まれた家庭の経済状況による差を縮小させ、格差の固定化を防止する機能もあります(財務省ホームページ)

相続税の対象になる財産

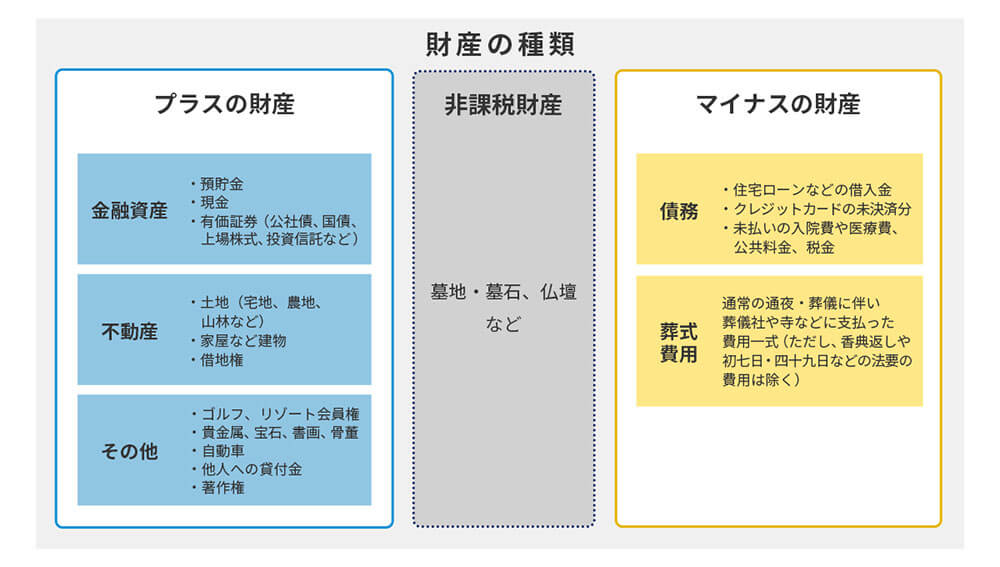

相続税の対象になる「財産」には、どんなものが含まれるのでしょうか。相続財産には、預貯金や株式などの金融資産、土地や建物といった不動産などのプラスの財産だけでなく、返済中のローンや借金といったマイナスの財産も含まれます。

また、死亡によって遺族が受け取る保険金や勤務先から支払われる死亡退職金は、あらかじめ指定された受取人の固有財産になり、遺産分割の対象ではありませんが、相続税の対象になる財産には含まれます。これを「みなし相続財産」といいます。

これらの財産を具体的に示すと次のようなものになります。

<プラスの財産>

プラスの財産は下記のものです。

- 金融資産:預貯金・現金、有価証券(公社債・国債・株式・投資信託など)

- 不動産:土地、家屋など建物、借地権

- 動産:貴金属・宝石、書画・骨董、自動車 など

- その他:ゴルフ会員権、リゾート会員権、他人への貸付金、著作権 など

これらは相続税の対象としてみなされます。

<みなし相続財産>

死亡保険金、死亡退職金がみなし相続財産です。

<マイナスの財産>

プラスの財産は下記のものです。

- 債務:住宅ローンなどの借入金、クレジットカードの未決済金、未払いの入院費や医療費・公共料金・税金など

- 葬儀費用:通常の通夜・葬儀に伴う葬儀社や寺などに支払った費用(ただし、香典返しや初七日・四十九日などの法要の費用は含まれない)

一方で、亡くなった方が生前所有・管理していた墓地・墓石、仏壇なども相続人が引き継ぐことになりますが、これらは相続税の非課税財産とされているため対象外です。

相続税が課税されない場合

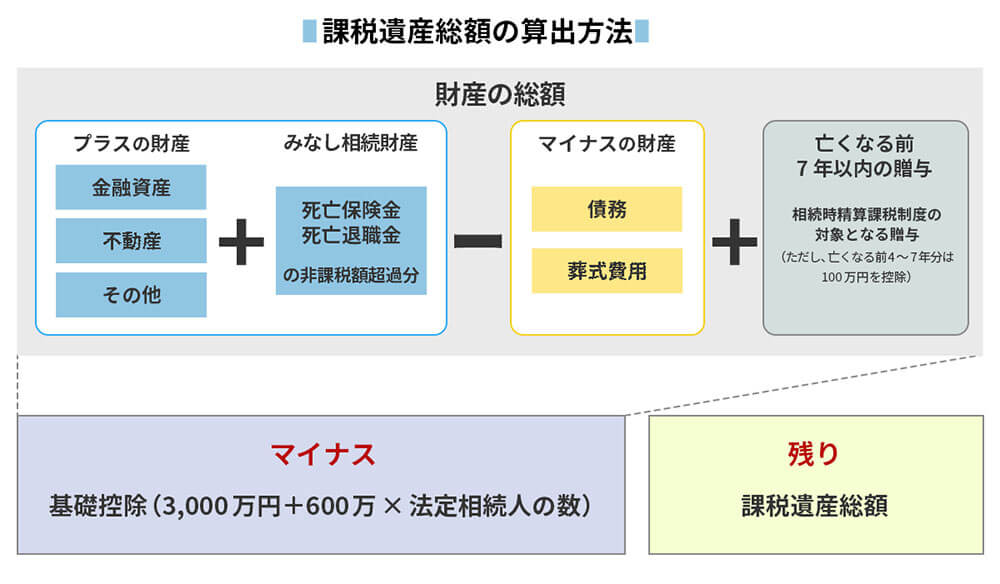

相続税には「基礎控除」という非課税額があります。上記のプラスの財産にみなし相続財産を加え、マイナスの財産を差し引いた分が相続税の対象となる財産ですが、これが「基礎控除」の範囲内であれば相続税を納める必要はありません。

厳密には、亡くなる前の一定の期間(3年~7年)内に生前贈与した財産や相続時精算課税制度を利用して生前贈与した財産の額もプラスの財産として加えることになりますが、ここでは詳細な説明は省きます。

基礎控除の金額は以下のとおり計算します。

3,000万円+600万×法定相続人の数

※法定相続人には、相続放棄をした方も含めます

※法定相続人には、養子も含めます。ただし、養子を数に含めることができるのは、実子がいる場合は1人まで、実子がいない場合は2人までとなります

たとえば親が亡くなり、子供2人が相続人の場合には、基礎控除は4200万円になります。

相続税は誰が、いつまでに、どのように納めるのか

相続税は申告納税方式となっているため、相続や遺贈によって財産を取得した方が自ら申告書を作成し税額を確定させ、亡くなった方の住所地を管轄する税務署に期日までに申告書を提出するとともに、納税する方が金融機関の窓口で支払います。ただし、財産の評価方法や税額の計算方法が複雑であるため、専門家(税理士)に申告書の作成・提出を依頼する方が多いです。その場合、納める税金とは別に専門家への報酬が必要です。

相続税の申告期限は相続の開始を知った日から10か月以内で、納税の期限も同じです。

相続税は一括で納めるのが原則で、一括で納められないと延滞税がかかります。しかし、どうしても一括納付が難しければ、分割で納める「延納」の手続きをすることができます。延納期間は5年から最長20年の範囲で、相続財産に占める不動産等の割合で決まりますが、その期間に応じた利子を支払わなくてはなりません。また、延納でも納められないときは、相続や遺贈でもらった財産で納める方法(「物納」)もありますが、最近は物納の条件がかなり厳しくなっているようです。

このように、相続税の支払いは期限が短いので、納税額がわかったら、早めに資金の手当てをすることが必要です。また、納税資金の確保には生前からの相続対策も大切です。

相続税の算出方法

相続税は、亡くなった方の財産総額から基礎控除を除いた額(=課税遺産総額)をもとに、納税する人全員の相続税の総額を計算し、これを各相続人が具体的に相続する財産の額に応じた割合により各人に割り付けて算出します。

具体的な例を使って説明しましょう。

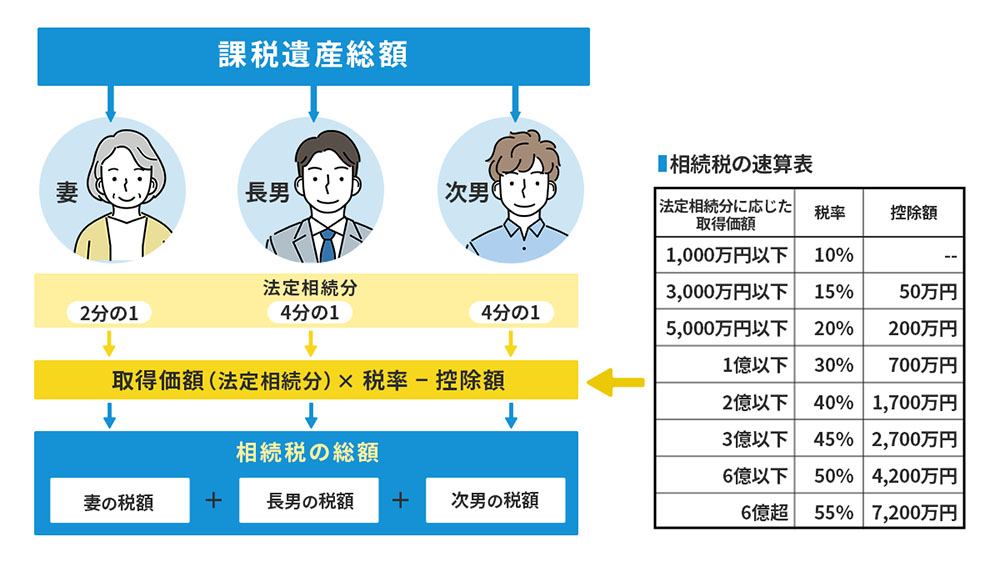

たとえば、相続人が亡くなった方の妻と長男・次男の子供2人、遺産総額が2億4800万円だったとします。この場合基礎控除額が4800万円なので、課税遺産総額は2億円です。

この課税遺産総額をいったん法定相続分で分けたものとして、相続人ごとに取得価額を計算しますと、妻の取得価額は2分の1で1億円、長男と次男の取得価格はそれぞれ4分の1で5000万円になります。

この取得価額に相続税の税率をかけて、相続人1人ずつの税額を求めます。相続税の税率は上記イラスト内の右側にある速算表のとおりです。

以上を踏まえ、この例の場合の相続税の納付額を見てみましょう。

妻:取得価額1億円×税率30%-控除額700万円=2300万円

長男と次男:取得価額5000万円×税率20%ー控除額200万円=800万円

ですので、相続税の総額は、

2300万円+800万円+800万円=3900万円

になります。

遺産分割協議の結果、2億4800万円の遺産総額のうち、妻が4800万円、長男が1億3000万円、次男が7000万円を相続することになった場合、3人の相続税額は以下のように計算します。

妻の相続税額:

相続税の総額3900万円×4800万円/2億4800万円≒754万8000円

長男の相続税額:

相続税の総額3900万円×1億3000万円/2億4800万円≒2044万3000円

次男の相続税額:

相続税の総額3900万円×7000万円/2億4800万円≒1100万8000円

ただし、相続税には亡くなった方と相続人の関係や相続人の特質等に応じて用意されている税額控除という制度があり、該当する場合には相続税額から一定額をマイナスできます。

また、配偶者には税額控除にあたる配偶者控除があり、実際に取得した遺産が1億6000万円以下か、法定相続分以下の場合のどちらかであれば、税額はゼロになります。

相続税のことでお悩みなら

以上のとおり、相続税の算出方法は複雑です。またこの記事では紹介できませんでしたが、それぞれの財産の評価方法にもルールがあります。そのため、基礎控除額を超える相続財産がある方は、専門家(税理士)に相続税申告書の作成・提出を依頼することがほとんどだと思います。

どの税理士に依頼したらよいかわからない方や、不動産の相続登記、遺産分割協議書の作成、遺産整理手続き、遺言執行手続きなどを弁護士や司法書士などの他の専門家に依頼している、または依頼しようとしている方は、そういった士業の専門家を通じて税理士を紹介してもらうのもよいでしょう。ワンストップで手続きができ、資料の取得等に重複や無駄が生じないなどのメリットがあるからです。

私たちも不動産の名義変更、預貯金の解約名義変更といった手続きから相続税申告(税理士紹介)までワンストップで対応できますので、ぜひご相談ください。